Theo Cục Thuế Hà Nội, hóa đơn giá trị gia tăng là loại hóa đơn, chứng từ quan trọng nhằm ghi nhận các thông tin hàng hóa, dịch vụ đã cung ứng cho bên mua theo quy định pháp luật. Hóa đơn giá trị gia tăng là căn cứ để xác định số tiền thuế giá trị gia tăng doanh nghiệp phải nộp, giúp Nhà nước giám sát việc thực hiện nghĩa vụ về thuế của doanh nghiệp. Show

Tuy nhiên, hiện nay, với mục đích để được khấu trừ thuế giá trị gia tăng đầu vào, giảm nghĩa vụ thuế, hợp thức hóa cho hàng hóa trôi nổi, nhiều doanh nghiệp đã có hành vi mua bán hóa đơn. Hành vi trái pháp luật này không chỉ gây thất thu cho ngân sách nhà nước mà còn ảnh hưởng đến môi trường kinh doanh lành mạnh. Theo quy định hiện nay, tùy theo mức độ, hành vi mua bán trái phép hóa đơn có thể bị xử phạt hành chính hoặc truy cứu trách nhiệm hình sự. Cụ thể, tại Điều 203 Bộ luật Hình sự năm 2015 (sửa đổi bởi điểm k khoản 2 Điều 2 Luật Sửa đổi Bộ luật Hình sự 2017) quy định về việc truy cứu trách nhiệm hình sự với các cá nhân, tổ chức phạm tội mua bán trái phép hóa đơn như sau: “1. Người nào in, phát hành, mua bán trái phép hóa đơn, chứng từ thu nộp ngân sách nhà nước ở dạng phôi từ 50 số đến dưới 100 số hoặc hóa đơn, chứng từ đã ghi nội dung từ 10 số đến dưới 30 số hoặc thu lợi bất chính từ 30.000.000 đồng đến dưới 100.000.000 đồng, thì bị phạt tiền từ 50.000.000 đồng đến 200.000.000 đồng, phạt cải tạo không giam giữ đến 03 năm hoặc phạt tù từ 06 tháng đến 03 năm. 2. Phạm tội thuộc một trong các trường hợp sau đây, thì bị phạt tiền từ 100.000.000 đồng đến 500.000.000 đồng hoặc phạt tù từ 01 năm đến 05 năm: Có tổ chức; Có tính chất chuyên nghiệp; Lợi dụng chức vụ, quyền hạn; Hóa đơn, chứng từ ở dạng phôi từ 100 số trở lên hoặc hóa đơn, chứng từ đã ghi nội dung từ 30 số trở lên; Thu lợi bất chính 100.000.000 đồng trở lên; Gây thiệt hại cho ngân sách nhà nước 100.000.000 đồng trở lên; Tái phạm nguy hiểm. 3. Người phạm tội còn có thể bị phạt tiền từ 10.000.000 đồng đến 50.000.000 đồng, cấm đảm nhiệm chức vụ, cấm hành nghề hoặc làm công việc nhất định từ 01 năm đến 05 năm. 4. Pháp nhân thương mại phạm tội quy định tại Điều này, thì bị phạt như sau:

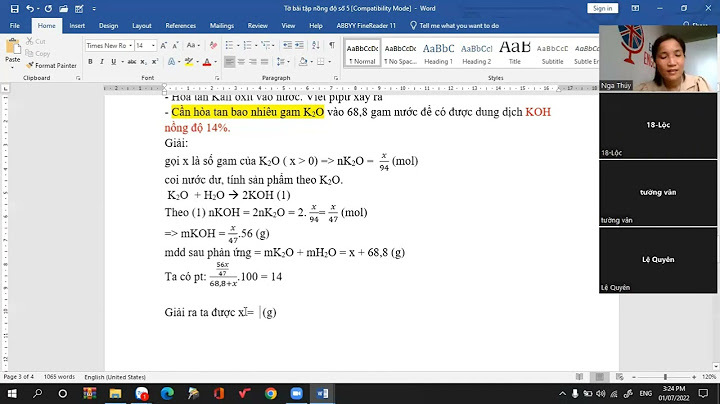

Đây là các quy định về việc truy cứu trách nhiệm hình sự với các cá nhân, tổ chức phạm tội mua bán trái phép hóa đơn mới nhất. Tùy từng mức độ, nhẹ sẽ bị xử phạt hành chính, nặng có thể bị truy cứu trách nhiệm hình sự. Do vậy, CụcThuế Hà Nội khuyến cáo doanh nghiệp cần lưu ý không thực hiện mua bán trái phép hóa đơn để tránh vướng phải các rủi ro về mặt pháp lý. Mua bán hóa đơn là hành vi trái pháp luật và có thể bị xử phạt hành chính hoặc truy cứu trách nhiệm hình sự theo quy định của pháp luật. Trong bài viết hôm nay, cùng iHOADON giải đáp mức xử phạt khi thực hiện hành vi mua bán hóa đơn trái phép như thế nào nhé 1. Mua bán hóa đơn trái phép là gì? Hành vi mua bán hóa đơn bất hợp pháp là gì? Căn cứ theo Điều 23 Thông tư 39/2014/TT-BTC hướng dẫn thi hành Nghị định số 51/2010/NĐ-CP và Nghị định số 04/2014/NĐ-CP về hóa đơn bán hàng, cung ứng dịch vụ quy định về việc sử dụng hóa đơn trái phép như sau: Sử dụng bất hợp pháp hóa đơn là việc lập khống hóa đơn; cho hoặc bán hóa đơn chưa lập để cá nhân, tổ chức khác lập khi bán hàng hóa, cung ứng dịch vụ (trừ trường hợp được sử dụng hóa đơn do cơ quan thuế bán hoặc cấp và trường hợp được ủy nhiệm lập hóa đơn theo hướng dẫn); Cho hoặc bán hóa đơn đã lập để cá nhân, tổ chức hạch toán, khai thuế hoặc thanh toán vốn ngân sách; Lập hóa đơn sai lệch nội dung giữa các liên; Dùng hóa đơn của hàng hóa, dịch vụ này để chứng minh cho hàng hóa, dịch vụ khác. Bên cạnh đó, một số trường hợp cụ thể hóa đơn được xác định là sử dụng bất hợp pháp, cụ thể: - Hóa đơn có nội dung được ghi không có thực một phần hoặc toàn bộ; - Sử dụng hóa đơn của cá nhân, tổ chức khác để bán ra, hợp thức hóa hàng hóa, dịch vụ mua vào không có chứng từ hoặc để gian lận thuế, bán hàng nhưng không kê khai nộp thuế; - Sử dụng hóa đơn của cá nhân, tổ chức khác để bán hàng hóa, dịch vụ nhưng không kê khai nộp thuế hoặc gian lận thuế; Để hợp thức hàng hóa, dịch vụ mua vào nhưng không có chứng từ; - Hóa đơn có sự chênh lệch về giá trị hàng hóa, dịch vụ hoặc sai lệch các tiêu thức bắt buộc giữa các liên của hóa đơn; - Sử dụng hóa đơn bán hàng hóa, dịch vụ mà cơ quan thuế hoặc các cơ quan chức năng có thẩm quyền khác kết luận là trái phép, sử dụng bất hợp pháp. 2. Hành vi mua bán hóa đơn trái phép bị xử lý như thế nào?.jpg) Mua bán hóa đơn trái phép bị xử phạt như thế nào theo quy định pháp luật 2.1. Mức xử phạt hành chínhViệc mua bán hóa đơn bất hợp pháp có thể bị phạt tiền từ 20 triệu đến 50 triệu đồng, theo quy định tại Thông tư 10/2014/TT-BTC. Cá nhân, tổ chức có thể bị xử phạt hành chính đối với hành vi trốn thuế, gian lận thuế như sau: - Phạt tiền lần 1 tính trên số tiền trốn thuế, gian lận đối với người vi phạm lần đầu; - Phạt tiền 1,5 lần số tiền trốn thuế đối với người vi phạm lần đầu, có tình tiết tăng nặng hoặc vi phạm lần hai có một trình tiết giảm nhẹ; - Phạt tiền 2 lần số tiền trốn thuế đối với người vi phạm lần 2 mà không có tình tiết giảm nhẹ hoặc vi phạm lần 3 và có một tình tiết giảm nhẹ; - Phạt tiền 2,5 lần số tiền trốn thuế, gian lận đối với người vi phạm lần thứ 2 có một tình tiết tăng nặng hoặc vi phạm lần 3 mà không có tình tiết giảm nhẹ. - Phạt tiền 3 lần số tiền trốn thuế, gian lận đối với người vi phạm lần thứ 2, có hai tình tiết tăng nặng trở lên hoặc vi phạm lần 3 có tình tiết tăng nặng hoặc vi phạm từ lần thứ 4 trở đi. Ngoài ra, các cá nhân, tổ chức còn phải áp dụng biện pháp khắc phục hậu quả là nộp đủ số tiền trốn thuế, gian lận thuế. 2.2. Mức xử lý hình sựTheo quy định tại tại Bộ luật Hình sự 2015 sửa đổi bổ sung năm 2017, hành vi mua bán hóa đơn để tăng chi phí có thể bị xử lý về tội: Theo Điều 200 Luật Hình sự về tội trốn thuế Trốn thuế với số tiền từ 100 đến dưới 300 triệu đồng hoặc dưới 100 triệu đồng nhưng đã bị xử phạt hành chính thì bị phạt tiền từ 100 đến 500 triệu đồng hoặc phạt tù từ 03 tháng đến 01 năm. Người vi phạm thuộc một trong các trường hợp sau, thì bị phạt tiền từ 500 đến 1.500 triệu đồng hoặc phạt tù từ 01 - 03 năm; - Vi phạm có tổ chức; - Số tiền trốn thuế từ 300 triệu đến dưới 1 tỷ đồng; - Lợi dụng chức vụ, quyền hạn để thực hiện hành vi mua bán hóa đơn trái pháp luật; - Người vi phạm từ 02 lần trở lên; - Người tái phạm nguy hiểm. Người trốn thuế với số tiền 1 tỷ đồng trở lên thì bị phạt tiền từ 1,5 đến dưới 4,5 tỷ đồng hoặc phạt tù từ 02 - 07 năm. Người vi phạm có thể bị phạt tiền từ 20 đến 100 triệu đồng, cấm đảm nhiệm chức vụ, hành nghề hoặc làm công việc nhất định từ 01 - 05 năm hoặc tịch thu một phần hoặc toàn bộ tài sản. 2.3. Tội in, phát hành, mua bán trái phép hóa đơn, chứng từ thu nộp ngân sách Nhà nướcNgười vi phạm bị phạt tiền từ 50 đến 200 triệu đồng hoặc phạt cải tạo không giam giữ đến 03 năm hoặc phạt tù từ 06 tháng đến 03 năm khi thực hiện hành vi: - In, phát hành, mua bán trái phép hóa đơn, chứng từ thu nộp ngân sách nhà nước ở dạng phôi từ 50 số đến dưới 100 số - In, phát hành, mua bán trái phép hóa đơn, chứng từ đã ghi nội dung từ 10 số đến dưới 30 số; - Thu lợi bất chính từ 30 triệu đồng đến dưới 100 triệu đồng. Phạt tiền từ 200 triệu đến 500 triệu đồng hoặc phạt tù từ 01 - 05 năm trong trường hợp vi phạm hành vi mua bán hóa đơn trái phép: - Có tổ chức; - Có tính chất chuyên nghiệp; - Lợi dụng quyền hạn, chức vụ; - Hóa đơn, chứng từ ở dạng phôi từ 100 số trở lên hoặc hóa đơn, chứng từ đã ghi nội dung từ 30 số trở lên; - Thu lợi bất chính 100 triệu đồng trở lên; - Gây thiệt hại cho ngân sách nhà nước từ 100 triệu đồng trở lên; - Có tái phạm nguy hiểm. Người phạm tội còn có thể bị phạt tiền từ 10 - 50 triệu đồng, cấm đảm nhiệm chức vụ, hành nghề hoặc làm công việc nhất định từ 01 - 05 năm. 3. Hành vi mua bán hóa đơn đỏ (hóa đơn VAT).jpg) Các hành vi mua bán hóa đơn đỏ trái phép Căn cứ theo quy định tại Điểm c Khoản 3 Điều 2 Thông tư liên tịch 10/2013/TTLT-BTP-BCA-TANDTC-VKSNDTC-BTC về việc mua bán hóa đơn, chứng từ trái phép thu nộp ngân sách nhà nước, bao gồm các hành vi sau: - Mua bán hóa đơn chưa ghi nội dung hoặc ghi nội dung không đầy đủ hoặc không chính xác theo quy định; - Mua bán hóa đơn đã ghi nội dung nhưng không có hàng hóa, dịch vụ kèm theo; - Mua bán hóa đơn giả, hóa đơn chưa có giá trị sử dụng, hóa đơn hết giá trị sử dụng hoặc hóa đơn của cơ sở kinh doanh, dịch vụ khác để hợp thức hóa hàng hóa, dịch vụ mua vào, cấp cho khách hàng; - Mua bán, sử dụng hóa đơn có chênh lệch về giá trị hàng hóa, dịch vụ giữa các liên của hóa đơn. Trên đây là toàn bộ nội dung liên quan đến giải đáp mức xử phạt khi mua bán hóa đơn trái phép. Trốn thuế và gian lận thuế là hành vi vi phạm pháp luật nghiêm trọng. Mọi thắc mắc liên quan đến sử dụng hóa đơn điện tử vui lòng liên hệ hotline để được tư vấn nhanh nhất, chính xác nhất. Hóa đơn thuế giá trị gia tăng là gì?Hóa đơn giá trị gia tăng là một loại hóa đơn được dành cho các tổ chức khai hoặc tính các loại thuế giá trị gia tăng theo phương pháp khấu trừ. Hóa đơn giá trị gia tăng còn được gọi với tên khác là hóa đơn đỏ. Mua bán hóa đơn phạt bao nhiêu tiền?Mua bán hóa đơn sẽ bị xử phạt hành chính Việc mua hóa đơn là hành vi sử dụng bất hợp pháp hóa đơn. Hành vi sử dụng bất hợp pháp hóa đơn có thể bị phạt tiền từ 20.000.000 đồng đến 50.000.000 đồng theo Thông tư 10/2014/TT-BTC. Tôi mua bán hóa đơn bị phạt như thế nào?Việc mua bán hóa đơn bất hợp pháp có thể bị phạt tiền từ 20 triệu đến 50 triệu đồng, theo quy định tại Thông tư 10/2014/TT-BTC. Mua hàng bao nhiêu thì phải xuất hóa đơn?1.3 Xuất hóa đơn đỏ tối thiểu bao nhiêu tiền Bán hàng hóa, dịch vụ có tổng giá thanh toán dưới 200.000 đồng mỗi lần thì không phải lập hóa đơn, trừ trường hợp người mua yêu cầu lập và giao hóa đơn.” ⇒ Như vậy khi bán hàng hóa dịch vụ có tổng giá trị thanh toán từ 200.000 đồng trở lên thì bắt buộc phải lập hóa đơn. |